Какие области медицины интересны для инвестирования

Print

12 Февраля 2018

Виталий Колобов / Ведомости

Тройка самых рискованных и многообещающих направлений биотеха

Биотехнологии и фармацевтические разработки – основа современной инновационной медицины. Биотехнологические венчурные капиталисты имеют более высокую чистую внутреннюю норму доходности, чем венчурные фонды других отраслей (26,8% против 21,8%). За 2017 г. рост инвестиций в европейские биотехнологические компании составил 29% (с 1,93 млрд до 2,49 млрд евро).

Все это обращает пристальное внимание владельцев капитала на биомедицину. Обратная сторона медали заключается в долгосрочном характере инвестиций, обычно превышающем пять лет (рис. 1), и высоком риске: 90,4% всех клинических исследований I фазы не достигают цели – успешной регистрации и выхода на рынок.

Рис. 1. Этапы развития фармацевтического стартапа

Предынвестиционная оценка биотехпредложений отличается двумя важными особенностями: это доказанный механизм действия разработки и результаты пилотных доклинических исследований. Отсутствие доказанного механизма действия должно настораживать инвесторов, так как увеличивается риск провала на последующих стадиях развития. Отсутствие пилотных исследований на живых объектах сродни отсутствию минимально жизнеспособного продукта любого стартапа. Согласно нашей статистике в мире реально функционирующих инновационных стартапов в медицине в 10 раз меньше, чем в среднем среди молодых компаний, и их число составляет около 0,1% (данные на основе анализа более 5000 проектов).

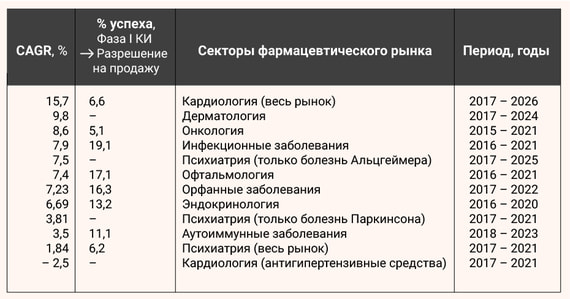

Привлекательные направления биомедицины можно определить, сопоставив темпы роста секторов фармацевтического рынка с десятилетней статистикойпо успешному выводу исследуемого препарата в продажи (см. таблицу).

Таблица. Среднегодовые темпы роста и успех завершения КИ различных секторов фармакологического рынка в мире.

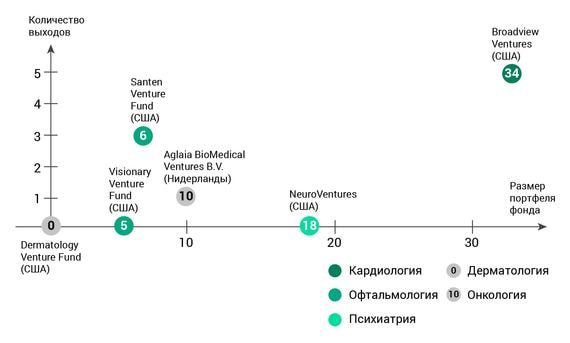

Полезно будет учесть и количество действующих узкоспециализированных венчурных фондов (рис. 2).

Лидирующая позиция по уровню среднегодового темпа роста (CAGR) принадлежит препаратам для лечения сердечной недостаточности. Причем рост этого рынка усилится до 2026 г. Исключение составляют препараты для артериального давления, которыми рынок перенасыщен. Неслучайно и первым узкоспециализированным венчурным фондом в биомедицине является Broadview Ventures, фокусом которого исходно были проекты по кардиологии. Сильный научный бэкграунд для планирования исследований снижает риск неуспеха и удешевляет разработку таких стартапов.

Широкая доступность гаджетов с мелкими элементами на экранах привела к буму офтальмологических заболеваний, особенно в Азии, среди людей до 30 лет. Спрос на лечение проблем с глазами неуклонно растет. Сразу два специализированных фонда поддерживают новые технологии и препараты для нужд офтальмологии: Santen и Visionary Venture Fund.

Интересная ситуация складывается в сегменте психиатрии. Вложиться в разработку препарата для решения самой социально значимой проблемы этого направления, болезни Альцгеймера, – это фактически «пан или пропал». Оригинальные препараты выходили на рынок более 10 лет назад. По оценкам Alzheimer's Disease International, к 2030 г. число пациентов с этим недугом достигнет 74,7 млн человек, что сопоставимо с населением Германии. Тому, кто первым выведет препарат от гибели нейронов, и будет принадлежать рынок, который превысит $2 трлн в 2030 г. Novartis, возглавившая список компаний по выручке от препаратов для пациентов с болезнью Альцгеймера в 2016 г., ведет интенсивные разработки в этом направлении, равно как и закалившаяся на негативном опыте Eli Lilly. Управляющие фонда NeuroVentures быстро осознали, что следующий прорыв может по-настоящему изменить мир, как минимум - медицины.

Рис. 2. Мировая активность венчурных фондов с фокусом на одном сегменте биомедицины

Огромная конкуренция имеющихся на рынке онкологических препаратов, их дороговизна для конечного потребителя не позволяют однозначно отнести эти разработки к первой линии интересов инвестора. Из-за высокой стоимости новые препараты еще длительное время не смогут войти в стандартную практику врачей. Успешность завершения всех клинических исследований в онкологии минимальна по сравнению с остальными направлениями (5,1% против 11,9%). Только в Нидерландах рискнули создать специализированный фонд, успешно осуществивший выход одного портфельного проекта из 10. В инфекционных заболеваниях из-за скорости мутаций высока вероятность, что время и объем инвестиций на разработку превысит время и объем активных продаж. Другие направления медицины развиваются приблизительно в равных условиях.

Таким образом, на сегодня самые привлекательные сегменты биомедицины – это кардиология, офтальмология и психиатрия, заслуживающие изучения и должной осмотрительности у тех инвесторов, которые заинтересованы в доходности выше среднего и готовы рискнуть.

Мнения экспертов банков, финансовых и инвестиционных компаний, представленные в этой рубрике, могут не совпадать с мнением редакции и не являются офертой или рекомендацией к покупке или продаже каких-либо активов

Все Портфель

Медиа центр

-

Группа РМИ завершила участие в ряде проектов

Группа "РМИ" вышла из капитала портфельных компаний:

Marinus Pharmaceuticals, Inc.,

Syndax Pharmaceuticals, Inc.,

Atea Pharmaceuticals, Inc.

-

05 Декабря 2023

imware приобрела направление потребительского тестирования binx health

-

31 Мая 2023

-

20 Апреля 2023